We wcześniejszych miesiącach obserwowaliśmy ogromny wzrost stawek najmu i coraz mniejszą liczbę dostępnych ofert. W maju sytuacja na rynku zaczęła się uspokajać. Z raportu Expandera i Rentier.io wynika, że liczba ogłoszeń nareszcie wzrosła.

Cena wynajmu mieszkań rośnie wolniej niż rata kredytu hipotecznego

Należy jednak dodać, że koszty najmu rosną zdecydowanie wolniej niż raty kredytów. Dla przykładu w Warszawie rata kredytu jest aż o 1 597 zł wyższa niż koszt najmu i to przy maksymalnym (35 lat) okresie spłaty. Młodym będzie więc bardzo trudno przenieść się z lokalu najmowanego do własnego.

Nie pomoże w tym nowy program „Mieszkanie bez wkładu własnego” i to nawet po ogłoszonych już zmianach. Warto byłoby natomiast rozważyć przywrócenie programu „Rodzina na swoim”, gdzie przez 8 lat około połowę odsetek opłacało Państwo.

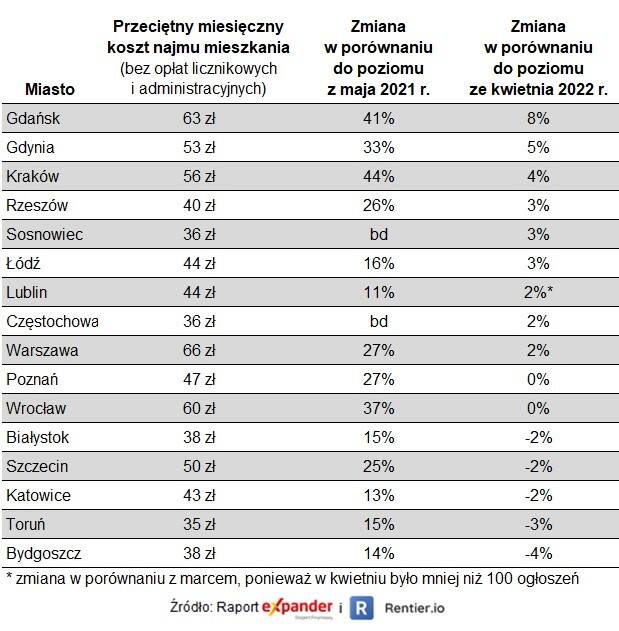

Wojna na Ukrainie wywołała w Polsce ogromny popyt na mieszkania na wynajem. Na szczęście w maju sytuacja zaczęła się uspokajać. Czynsze najmu nie rosły już w tak zawrotnym tempie, choć w większości badanych przez nas miast nadal rosły. Wciąż bardzo rozgrzany jest rynek najmu w Trójmieście, Krakowie i Rzeszowie, informują analitycy.

W Gdańsku i Gdyni stawki w maju były aż o 28% wyższe niż w styczniu. Spadki w porównaniu do kwietnia odnotowaliśmy w

- Bydgoszczy (-4%),

- Toruniu (-3%),

- Katowicach (-2%),

- Szczecinie (-2%),

- Białymstoku (-2%).

To jednak niewiele w porównaniu do wzrostów, które pojawiły się w poprzednich miesiącach. Patrząc na zmiany jakie pojawiły się od stycznia nie ma ani jednego miasta, w którym koszty najmu spadły, a średni wzrost wynosi aż 16%. Z kolei w porównaniu do poziomu przed rokiem, koszty najmu są średnio o 25% wyższe.

Stawki najmu w maju 2022 r.

Kolejny sygnał uspokojenia sytuacji widać w liczbie ogłoszeń najmu. W maju liczba aktywnych unikalnych (po usunięciu duplikatów) ogłoszeń nie spadła lecz nieznacznie wzrosła – z 18 374 w kwietniu do 18 565. Dla porównania jeszcze w lutym było ich 32 443. Z kolei nowo dodanych ofert wynajmu mieszkań w maju przybyło o 12% (z 8 876 do 9 930).

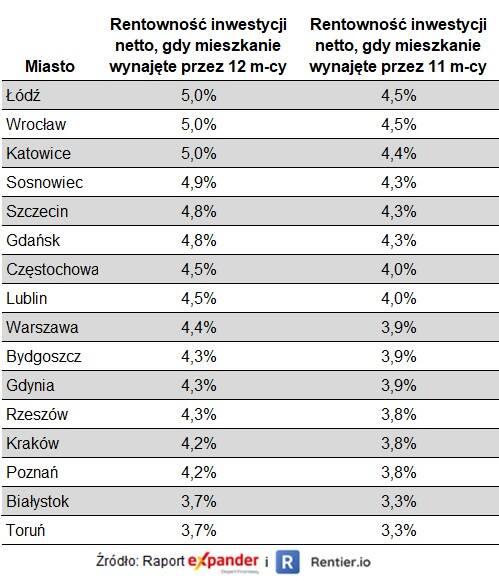

Przeciętna opłacalność inwestycji w mieszkanie to wciąż 4,5% netto

Po raz kolejny obliczyliśmy rentowność inwestycji w mieszkanie na wynajem, kupowane bez udziału kredytu. Zakładając zakup po cenach majowych oraz jego wynajem po stawkach z tego samego okresu, rentowność netto wynosi średnio 4,5% netto.

To przy założeniu, że mieszkanie ma 50 m2 i jest wynajmowane przez pełne 12 miesięcy w roku. Wyliczenie uwzględnia wszystkie koszty, czyli prowizję pośrednika (3%), PCC (2%) przy założeniu, że kupujemy z rynku wtórnego, taksę notarialną i wypisy, odświeżenie po zakupie, meble, cykliczne nakłady na odświeżenie i drobne naprawy, ubezpieczenie nieruchomości, podatek ryczałtowy (8,5%) oraz zarządzanie najmem (10% od przychodu).

Przy jednym miesiącu pustostanu, kiedy to czynsz do administracji nie jest ponoszony przez najemców i stanowi koszt dla wynajmującego, rentowność wynosi 4% netto. Opłacalność takiej inwestycji jest więc niemal identyczna jak przed miesiącem.

Rentowność netto w przypadku zakupu bez udziału kredytu

Należy tu jednak dodać, że inwestycje w mieszkanie na wynajem są podejmowane nie tylko z myślą o przychodach z najmu, ale także jako zabezpieczenie przed inflacją. W skrajnym przypadku, gdyby inflacja wymknęła się spod kontroli, to pieniądze w postaci gotówki czy bankowych depozytów mogą stać się zupełnie bezwartościowe. Z kolei nieruchomość w takiej sytuacji wiąż istnieje i spełnia swoją funkcję.

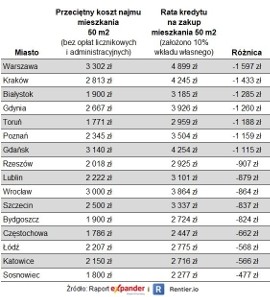

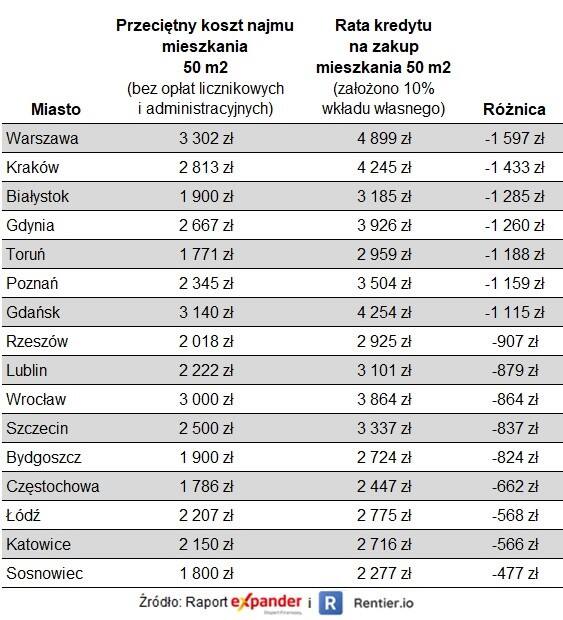

Ratykredytu hipotecznego a należności za wynajem

Podwyżki stóp procentowych powodują, że coraz więcej kredytów ma ratę dwukrotnie wyższą niż przed rokiem. W tym ujęciu wzrost kosztu najmu o 25% r/r nie wydaje się już tak duży. Warto też dodać, że osoby planujące zaciągnąć kredyt coraz częściej rozważają wydłużenie okresu spłaty do maksymalnego poziomu 35 lat. Dzięki temu rata jest nieco niższa niż przy dotychczas najpopularniejszym okresie 25 lat.

Jednak nawet przy zastosowaniu tego rozwiązania rata i tak będzie zdecydowanie wyższa niż koszt najmu takiego samego mieszkania. Z naszych wyliczeń wynika, że w przypadku mieszkania o powierzchni 50 m2, rata takiego kredytu będzie od 477 zł (w Sosnowcu) do 1 597 zł (w Warszawie) wyższa niż koszt najmu.

Porównanie kosztu najmu i raty kredytu na 35 lat

Analitycy: warto powrócić do programu „Rodzina na swoim”

Tak wysokie raty kredytów hipotecznych zdecydowanie utrudnią młodym przenoszenie się z lokali najmowanych do własnych. Oczywiście w długim terminie wciąż bardziej opłaca się zakup, ponieważ raty płaci się tylko przed określony czas, a za najem zawsze, czyli tak długo jak chcemy mieszkać.

Ponadto część pieniędzy wpłaconych na spłatę kredytu można odzyskać w momencie sprzedaży mieszkania, a tych wydanych na najem już nie da się odzyskać. Problem polega jednak na tym, że w przypadku osób młodych, które nie mają jeszcze zbyt wysokich dochodów, kluczowe znacznie ma to, ile wyniesie miesięczna płatność za mieszkanie, a nie bilans płatności w długim terminie.

W rozwiązaniu tego problemu nie pomoże nowy program „Mieszkanie bez wkładu własnego”. Dopłata zmniejszająca zadłużenie i ratę jest bowiem przyznawana dopiero po kilku latach, czyli gdy urodzi się drugie lub kolejne dziecko w rodzinie. Dlatego warto byłoby rozważyć przywrócenie programu „Rodzina na swoim” lub wprowadzenie podobnego rozwiązania.

W ramach „Rodziny na swoim” przez 8 lat mniej więcej połowę odsetek opłacało Państwo. To zdecydowanie zmniejszało wysokość rat kredytów udzielanych w ramach programu. Obecnie taka konstrukcja nie rozwiązałaby jednak problemu zdolności kredytowej, chyba że tym razem dopłata byłaby wypłacana przez cały okres spłaty. Gdy dopłata jest wypłacana przez 8 lat, to bank i tak musi wyliczyć zdolność kredytową w taki sposób, aby kredytobiorca poradził sobie ze spłatą już po okresie dopłat. Gdyby dopłata była na cały okres, to dostępność takiego kredytu byłaby lepsza niż zwykłego kredytu hipotecznego, uważają autorzy raportu przygotowanego przez Expandera i Rentier.io.