Zgodnie z kodeksem cywilnym maksymalne oprocentowanie obliczane jest: 2 razy stopa referencyjna plus 3,5 proc. Obniży się tez oprocentowanie umów kredytów konsumpcyjnych, które zawierają klauzulę o zmiennej stopie procentowej - także do maksymalnego poziomu czyli 2 razy (1 proc.+ 3,5 proc.) czyli 9 proc.

W dniu 17 marca 2020 odbyło się posiedzenie Rady Polityki Pieniężnej.

- Rada ustaliła stopy procentowe NBP na następującym poziomie:

- stopa referencyjna 1,00% w skali rocznej;

- stopa lombardowa 1,50% w skali rocznej;

- stopa depozytowa 0,50% w skali rocznej;

- stopa redyskonta weksli 1,05% w skali rocznej;

- stopa dyskontowa weksli 1,10% w skali rocznej;

- Uchwała RPP wchodzi w życie 18 marca 2020 r.

Skutki dla firm

- Konwencjonalna polityka pieniężna, jaką uprawia NBP, wydaje się mieć ograniczone pole manewru dla sektora firm. Jej skutki nie trafią bowiem do przedsiębiorstw, tak jak by tego oczekiwano. Model biznesowy w Polsce obejmuje bowiem tylko w niewielkim stopniu inwestycje finansowane kredytem, a niepewność generalnie nie sprzyja inwestycjom - niezależnie od poziomu stóp procentowych. Jedyny efekt, jakiego można by oczekiwać, to ten wynikający z osłabienia złotego. Tu jednak trudności mogą wynikać z tego, że popyt zagranicy jest przejściowo zamrożony - komentuje Sonii Buchholtz, ekspertki ekonomicznej Konfederacji Lewiatan.

Stopy procentowe w dół - korzyści i straty dla konsumentów

[b]Komentarz na gorąco: Bartosz Turek, główny analityk HRE Investments:

Tańsze kredyty i spadek oprocentowania lokat w okolice 0,5% - tego możemy się spodziewać po cięciu stóp procentowych przez Radę Polityki Pieniężnej. To oznacza ulgę dla zadłużonych, ale też kolejny ból głowy dla osób posiadających oszczędności, którzy dziś mogą zwracać szczególna uwagę na bezpieczne inwestycje.

Rynek spodziewał się wyraźnego cięcia stóp procentowych przez Radę Polityki Pieniężnej. Kontrakty terminowe na stopę procentową sugerują w pierwszym kroku spadek podstawowej stopy z obecnego poziomu 1,5% do 1%. Gdyby tego było mało, to kontynuację cięć możemy zobaczyć w kolejnych miesiącach.

Z ostatniej chwili:

Cięcia i wakacje dla kredytobiorców

To tyko z pozoru ruch niewielki. Dla posiadaczy kredytów oznacza bowiem kolejną ulgę. Przypomnijmy, że banki już wprowadzają proste procedury uzyskiwania na kilka miesięcy tzw. „wakacji kredytowych”. Dzięki nim nie będzie trzeba spłacać przynajmniej części raty (kapitałowej). Jest to szczególne ułatwienie dla kredytobiorców walutowych, w których to przypadku rata składa się w przeważającej większości z raty kapitałowej właśnie.

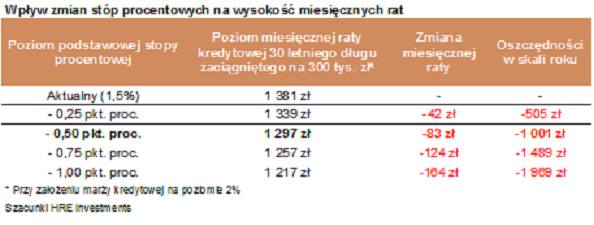

Wróćmy jednak do kredytobiorców, którzy zadłużyli się w rodzimej walucie. Dla nich obniżenie podstawowej stopy procentowej o 0,5 pkt. proc. oznacza spadek przeciętnej raty kredytu o kilkadziesiąt złotych miesięcznie. Weźmy pod uwagę konkretny przykład – załóżmy, że kredytobiorca pożyczył 300 tysięcy złotych w ramach 30-letniego kredytu z marżą na poziomie 2%. W takim przypadku cięcie stopy procentowej o 50 punktów bazowych (inaczej mówiąc 0,5 pkt. proc.) oznacza spadek miesięcznej raty z obecnych 1381 złotych do 1297 złotych. Miesięcznie daje to oszczędność rzędu 83 złotych (1 tys. złotych w skali roku).

Szacunki HRE Investments

Biznes

Rada Polityki Pieniężnej uzasadniła swoją decyzję m.in. podobnymi działania podejmowanymi przez FED w Stanach Zjednoczonych, EBC i banki innych krajów.

Oceniając sytuację na polskim rynku RPP stwierdziła: "W lutym br. inflacja w Polsce wyniosła 4,7%. Oczekiwane osłabienie wzrostu gospodarczego w najbliższym czasie oraz wyraźny spadek cen ropy naftowej na rynkach światowych będą oddziaływały w kierunku istotnego obniżenia dynamiki cen. W efekcie, aktualne prognozy wskazują na wzrost prawdopodobieństwa szybszego niż oczekiwano w marcowej projekcji obniżenia się inflacji w bieżącym roku oraz kształtowania się inflacji poniżej celu inflacyjnego NBP w horyzoncie oddziaływania polityki pieniężnej.

W związku z tym Rada zdecydowała o obniżeniu stóp procentowych NBP. Jednocześnie, w celu ograniczenia ryzyka wpływu aktualnych zaburzeń gospodarczych na podaż kredytu Rada obniżyła stopę rezerwy obowiązkowej z 3,5% do 0,5%, a także podwyższyła oprocentowanie tej rezerwy z 0,5% do poziomu stopy referencyjnej".

Lokaty ostro w dół

I choć te ruchy mogą być ulgą dla kredytobiorców, to dla posiadaczy oszczędności oznaczają poważne problemy - szczególnie w przypadku utrzymywania się szybkiego wzrostu cen w sklepach. Oznaczałoby to bowiem jeszcze szybszą niż dziś utratę wartości przez oszczędności trzymane w bankach. Z najnowszych notowań kontraktów terminowych na stopę procentową możemy bowiem wysnuć wniosek, że już niebawem przeciętne oprocentowanie lokaty spadnie w okolice symbolicznego 0,5%, czyli znacznie poniżej psychologicznej granicy 1%. A to może nie być koniec obniżek oprocentowania w bankach – sugerują najnowsze notowania kontraktów terminowych. Przy czym trzeba mieć świadomość, że im dłuższy horyzont tej prognozy, tym większym błędem jest obarczona. Bardzo prawdopodobne, że rynki dyskontują dziś wpływ epidemii zbyt mocno.

To warto wiedzieć:

Bardzo prawdopodobne jest, że wycofywane z banków pieniądze będą w takim otoczeniu trzymane w przysłowiowej „skarpecie” lub inwestowane w aktywa uznawane za bezpieczne przystanie - takie jak złoto, obligacje skarbowe czy nieruchomości. Już dziś na tym ostatnim rynku są obecni inwestorzy, którzy chcą potencjalnie chwilowe zawirowania wykorzystać - podsumowuje Bartosz Turek, główny analityk HRE Investments.